Страница Tavex (Tavex SIA) использует файлы cookie, чтобы предоставить вам персонализированную информацию о услугах, а также чтобы улучшить работу сайта. Если вы согласны, нажмите «Согласиться на все файлы cookie». Если вы желаете управлять своим выбором cookie, нажмите «Управлять cookie». Ваш выбор будет сохраняться в течение 60 недель.

Выберите, какие файлы cookie вы позволите использовать данному сайту:

Внимание! Некоторые файлы cookie необходимы для обеспечения функционирования данного сайта. Эти файлы cookie обрабатываются на основе наших правовых интересов, поэтому согласие пользователя не запрашивается. Подробнее читайте в нашей Политике файлов cookie.

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| tavex_cookie_consent | Stores cookie consent options selected | 60 weeks |

| tavex_customer | Tavex customer ID | 30 days |

| wp-wpml_current_language | Stores selected language | 1 day |

| AWSALB | AWS ALB sticky session cookie | 6 days |

| AWSALBCORS | AWS ALB sticky session cookie | 6 days |

| NO_CACHE | Used to disable page caching | 1 day |

| PHPSESSID | Identifier for PHP session | Session |

| latest_news | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| latest_news_flash | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| tavex_recently_viewed_products | List of recently viewed products | 1 day |

| tavex_compare_amount | Number of items in product comparison view | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| chart-widget-tab-*-*-* | Remembers last chart options (i.e currency, time period, etc) | 29 days |

| archive_layout | Stores selected product layout on category pages | 1 day |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| cartstack.com-* | Used for tracking abandoned shopping carts | 1 year |

| _omappvp | Used by OptinMonster for determining new vs. returning visitors. Expires in 11 years | 11 years |

| _omappvs | Used by OptinMonster for determining when a new visitor becomes a returning visitor | Session |

| om* | Used by OptinMonster to track interactions with campaigns | Persistent |

| Cookie name | Cookie description | Cookie duration |

|---|---|---|

| _ga | Used to distinguish users | 2 years |

| _gid | Used to distinguish users | 24 hours |

| _ga_* | Used to persist session state | 2 years |

| _gac_* | Contains campaign related information | 90 days |

| _gat_gtag_* | Used to throttle request rate | 1 minute |

| _fbc | Facebook advertisement cookie | 2 years |

| _fbp | Facebook cookie for distinguishing unique users | 2 years |

Коротко о...страшном

Главный фокус этой осени: инфляция в Европе

Сегодня станут известны данные потребительской инфляции в сентябре этого года. Прогноз + 9,7%. Ожидаем нового рекорда. Причина: цены на продукты питания и энергоносители продолжают расти.

Цифры по инфляции требуют от ЕЦБ более агрессивного повышения ставок, но как быть с экономическим ростом?

Официальный прогноз роста экономики еврозоны в этом году +0,9% г/г. Но такой прогноз выглядит слишком оптимистично на текущем этапе развития энергетического кризиса в еврозоне. Рецессия в 2023 году выглядит уже не вероятным сценарием, а огромной тенью от все более сгущающихся над нами туч.

Даже после повышения в сентябре ставок на 75 базисных пунктов, реальная ставка ЕЦБ находится в отрицательной зоне.

Чтобы довести реальную ставку до нуля, её нужно поднять хотя бы до 4–5% — если использовать оценки базовой инфляции, на которую в наибольшей степени влияет политика ЕЦБ.

Что же мешает поднимать ставку еще более стремительно?

Уровень ставок в 4-5% неизбежно приведет к долговому кризису в еврозоне.

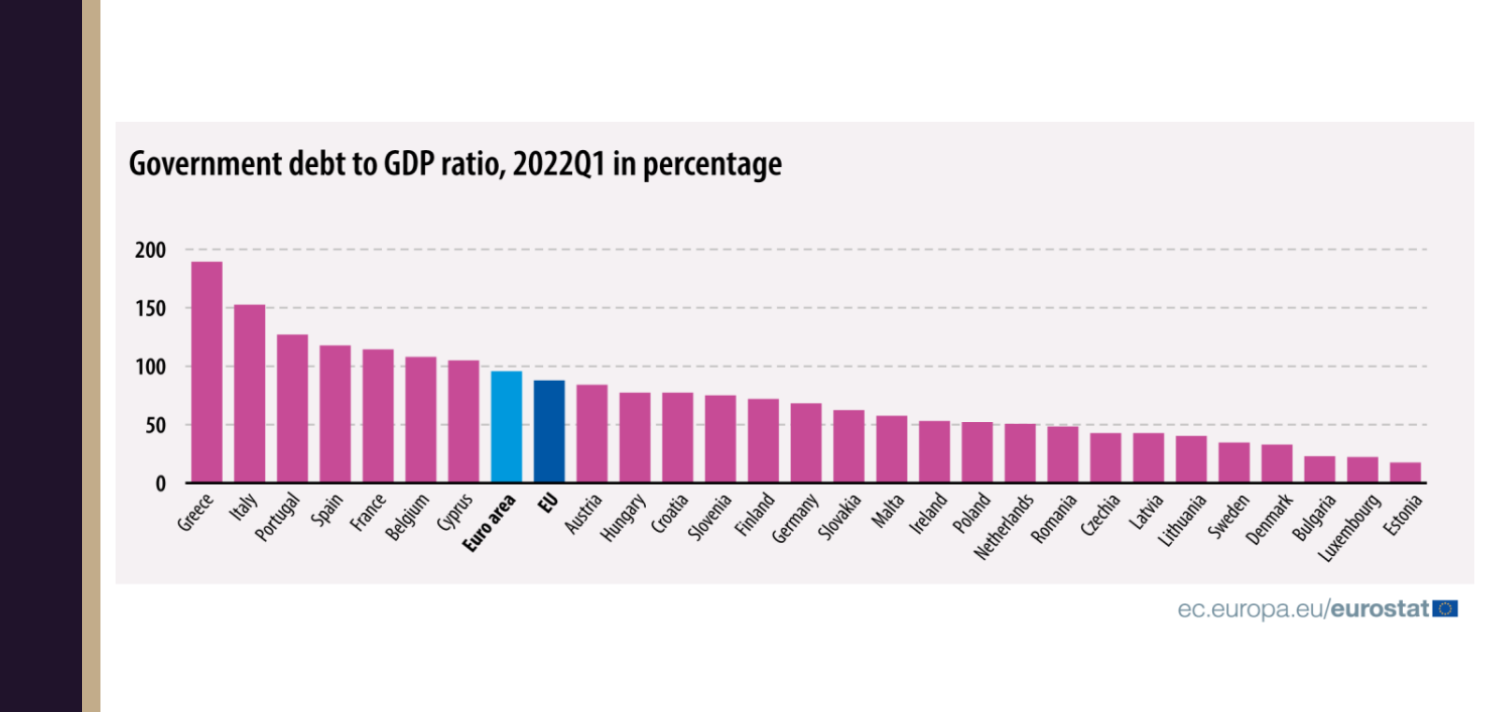

Это то, о чем мы писали упорно последние 10 лет. Госдолг в еврозоне достиг почти 100% от ВВП, причём в «проблемных» странах (Италии, Греции и т. п.) он существенно выше.

Иными словами — представьте, что Вы взяли кредит, при этом смело и оптимистично переоценив свои возможности выплаты, а теперь ставка по кредиту резко выросла, а Ваши доходы — не выросли, а снизились. Теперь платеж по кредиту такой, что нет никакого другого выбора, как очень туго затянуть ремень. Возможно даже существенно туже, чем можно представить.

Год назад в статье на сайте центрального банка Makroekonomika.lv:

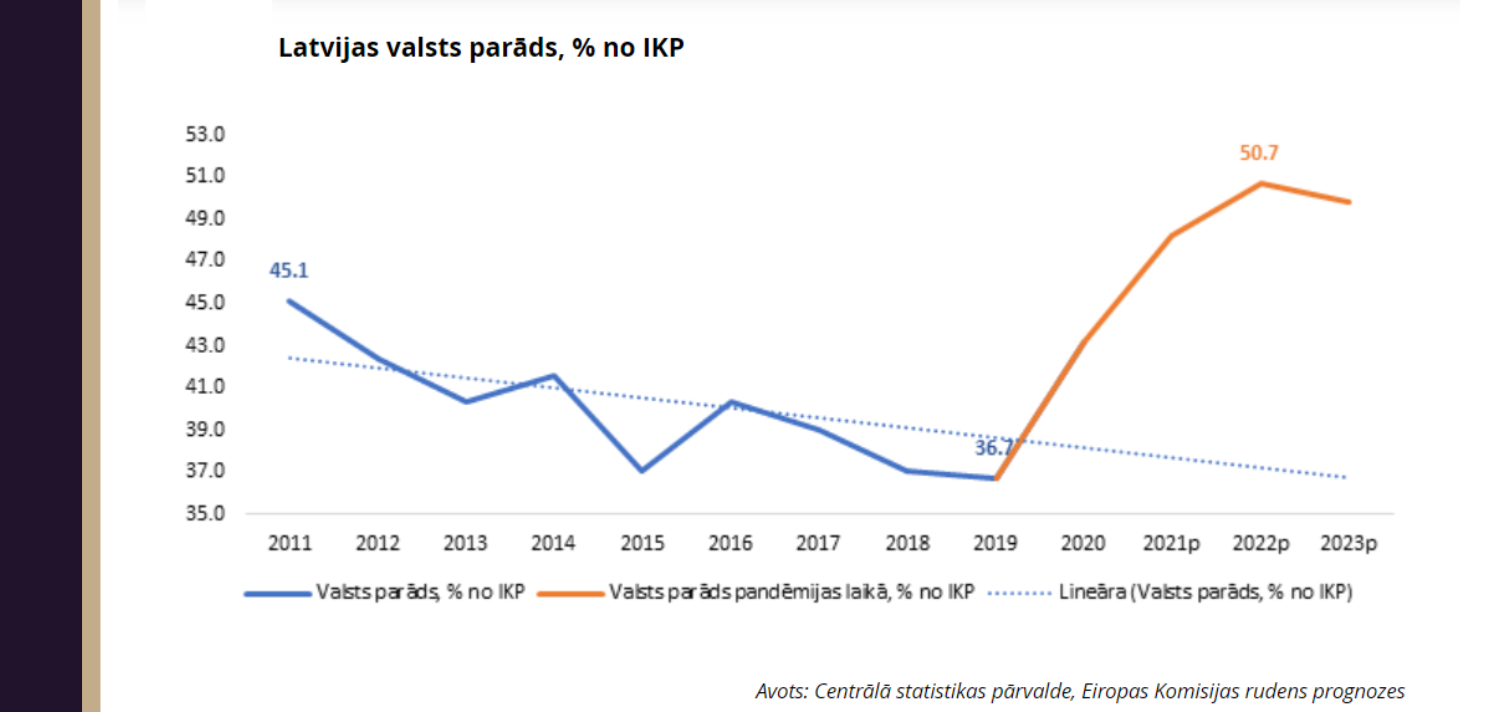

Экономист Банка Латвии Мартиньш Битанс утверждал, что чем ниже ставки и чем быстрее экономический рост страны, тем легче поддерживать долг, а теоретически это означает возможность жить с более высоким уровнем государственного долга. Что, в принципе, и делала не только Латвия (госдолг Латвии составляет около 50% от ВВП, что является вполне допустимым уровнем долга), но и весь ЕС.

«Период таких низких ставок не будет длиться вечно. Рано или поздно ставки снова вырастут. И обслуживание долга по мере роста ставок может стать серьезным бременем для государственных финансов. Вот так и возникают кризисы государственного долга — в период благоприятных условий заимствования долг необоснованно увеличивается, исходя из убеждения, что благоприятный период останется неизменным и в будущем. Однако, когда условия изменились и волна «легких денег» отступает, может быть очень неприятно быть пойманным плавающим без штанов», — информировал Битанс.

Битанс также подчеркивал, что основным источником погашения любого долга является поток будущих доходов. Таким образом, устойчивость государственного долга сильно зависит от ожидаемого экономического роста. Если экономика стагнирует, многим странам будет трудно поддерживать существующий уровень долга.

«При оценке уровня долга Латвии и его устойчивости недостаточно установить, что государственный долг в Латвии относительно низок по сравнению с другими странами ЕС. Насколько платежеспособным и устойчивым будет долг Латвии в будущем, напрямую зависит от того, что мы будем делать с заемными деньгами сегодня. Если все деньги «съедены» или потрачены только на текущие нужды и без раздумий о будущем, долг может стать серьезным испытанием», — говорил экономист Банка Латвии ровно год назад.

Ровно год назад мы слышали и о том, что инфляция краткосрочна и находится под контролем. Ровно год назад казалось, что разговоры о перегретом рынке акций всего лишь спекуляции и никакого пузыря не существует. Всего лишь один год отделял нас от этого дня, когда никто не уверен ни в чем.

Рынки стремительно наполнялись вертолётными деньгами, а сейчас, чтобы хоть как-то урегулировать то, что «навертолётилось», все эти деньги нужно «выбрать». Каким образом и каковы будут потери. Это именно та задачка со звёздочкой, которую необходимо решить ЕЦБ и главам стран ЕС.

Чего ждем от ЕЦБ, от финансовых рынков, от геополитической ситуации?

Комментарии Лагард и других чиновников ЕЦБ говорят о том, что, если не побороть инфляцию, экономическое положение нашего региона окажется еще более плачевным. Поэтому, ждём повышения ставок. Другого сценария, судя по всему, нет. В таком случае доходности по облигациям продолжат рост, а рискованные активы будут оставаться под давлением. Геополитические риски остаются высокими, при чем ситуация не совсем предсказуема.

Есть в наличии

Есть в наличии

_____________________

Источник: www.makroekonomika.lv

Дисклеймер

Статья подготовлена Маркетинговым отделом Tavex Latvia. Перед тем, как выбрать инвестиционное золото, оцените следующие риски:

- Не рекомендуется вкладывать в золото все Ваши накопления по причине волатильности цены золота.

- Выбирайте золото только в случае, если уверены, что вложенные средства в ближайшие 5 лет не понадобятся на ежедневные траты.

- Исторические результаты доходности золота не гарантируют идентичных результатов в будущем.

Финансовый концерн Tavex Group является единственным официальным представителем заводов по производству инвестиционного золота Valcambi SA, PAMP Suisse, The Perth Mint, The Royal Mint, Austrian Mint и Rand refinery в странах Балтии и Скандинавии.